di Jeffrey Cleveland, Chief economist di Payden & Rygel.

Il FOMC ha aumentato nuovamente i tassi nel corso della riunione di luglio, portando la fascia dei Fed Funds al 5,25-5,50%. Inoltre, il presidente della Fed Jerome Powell ha tenuto aperta la porta a possibili ulteriori rialzi già a settembre se l’inflazione non dovesse diminuire. Molti investitori ritengono che la Fed abbia ormai concluso il ciclo di rialzi dei tassi, mentre alcuni critici sostengono che questa si sia spinta troppo oltre. Altri ancora si chiedono se la rincorsa al target dell’inflazione al 2% da parte della Fed sia sbagliata. In Payden & Rygel non siamo d’accordo con i critici e crediamo che siano in arrivo ulteriori rialzi dei tassi.

Il dibattito sulla trasmissione della politica restrittiva della FED

Come previsto, nella riunione di luglio conclusasi il 26 pomeriggio, il FOMC ha alzato il suo obiettivo di tasso di policy al 5,25-5,50%, il più alto tasso sui Fed Funds in oltre 22 anni. Il presidente della Fed Jerome Powell, parlando ai giornalisti riuniti dopo la decisione, ha mantenuto aperte tutte le opzioni della Fed, poiché “il processo per riportare l’inflazione al 2% ha una lunga strada da percorrere“, quindi la Fed “continuerà a prendere decisioni riunione per riunione“, ha dichiarato. Powell ha riconosciuto che “ci vorrà del tempo prima che la piena portata della nostra stretta monetaria si faccia sentire“, ma ritiene sia ancora troppo presto per poter affermare con certezza che il 5,25-5,50% segnerà il picco dei tassi. Il Presidente della Fed ha infatti dichiarato che sarà necessario esaminare i prossimi due rapporti sui posti di lavoro e sull’IPC, insieme a molti dati sull’attività economica, prima di prendere una decisione. Decisione che potrebbe significare un altro rialzo a settembre o il mantenimento del livello attuale. Tuttavia, molti investitori obbligazionari sono increduli, in quanto il mercato obbligazionario prevede tagli dei tassi a partire dall’inizio del 2024, e non ulteriori rialzi dei tassi nel 2023. L’opinione comune, che ritiene ormai concluso il lavoro della FED, è che l’inflazione stia progredendo verso l’obiettivo del 2% e, pertanto, non ci sia bisogno di “stringere troppo”.

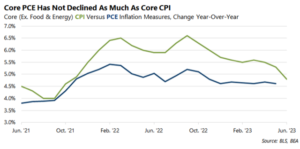

Riconosciamo che il CPI core ha effettivamente registrato un’impressionante disinflazione nell’ultimo anno, raggiungendo un picco del 6,6% su base annua nel settembre 2022 e terminando a giugno con una lettura del 4,8%. Ancora più impressionante è il fatto che la “disinflazione” si è verificata mentre il tasso di disoccupazione è rimasto vicino ai minimi del ciclo, un’impresa che molti investitori, commentatori e storici dell’economia ritenevano “impossibile”. Tuttavia, anche a circa il 5%, l’inflazione è ben al di sopra dell’obiettivo della Fed. Inoltre, altri indicatori dell’inflazione sottostante non si sono raffreddati quanto il CPI core[1]. Il PCE core, l’indicatore preferito dalla Fed, è sceso di soli 0,6 punti percentuali, dal 5,2% al 4,6%, negli ultimi otto mesi.

Dall’altra parte, i critici sostengono che una volta che gli “effetti ritardati dell’inasprimento della politica monetaria” entreranno in azione, l’inflazione si ridurrà, suggerendo che la Fed potrebbe essere già andata troppo oltre nell’inasprimento della politica monetaria e che ulteriori rialzi dei tassi sarebbero del tutto insensati. A nostro avviso, stiamo già vedendo gli effetti della campagna di inasprimento della Fed e pertanto non dobbiamo aspettarci i tanto decantati “ritardi” da manuale. Un esempio su tutti: i tassi ipotecari. Quest’ultimi hanno subito un’impennata nella primavera del 2022, quando la Fed ha iniziato il suo ciclo di inasprimento segnalando che avrebbe presto effettuato diversi rialzi dei tassi. Ma una volta raggiunto il loro picco nell’estate del 2022, da un anno i tassi ipotecari si aggirano vicino ai livelli attuali, suggerendo che lo shock immobiliare è ormai alle spalle.

Non siamo i soli a pensarla così. Il governatore della Fed Christopher Waller ha tenuto un discorso poco prima della riunione del FOMC intitolato “Perché i ritardi nelle politiche possono essere più brevi di quanto si pensi“[2]. Nel suo intervento il governatore sottolinea, infatti, “Se si ritiene che la maggior parte degli effetti dell’inasprimento dello scorso anno sia già passata attraverso l’economia, non possiamo aspettarci un ulteriore rallentamento della domanda e dell’inflazione da tale inasprimento. A mio avviso, ciò significa che la politica restrittiva che abbiamo condotto quest’anno è stata appropriata e che sarà necessario un ulteriore inasprimento per riportare l’inflazione al nostro obiettivo del 2%. Sospendere ora i rialzi dei tassi, in attesa di ritardi lunghi e variabili, potrebbe lasciarvi in piedi sulla banchina ad aspettare un treno che ha già lasciato la stazione.”

L’importanza del target al 2%

Altri critici della politica della Fed ritengono che il target del 2% di inflazione non sia un obiettivo che vale la pena perseguire, soprattutto se il costo per raggiungere il tanto agognato 2% sia un mercato del lavoro più morbido. Perché non scegliere il 3% o il 4%? Sarebbe una scelta tanto negativa?

Jerome Powell ha ribadito l’impegno della Fed a raggiungere il 2% nella conferenza stampa di mercoledì 26 lugllio, affermando che la Fed “rimane impegnata a riportare l’inflazione al nostro obiettivo del 2% e a mantenere ben ancorate le aspettative di inflazione a lungo termine“. Powell ha poi aggiunto: “Qualsiasi siano i costi sociali a breve termine per tenere sotto controllo l’inflazione (es. maggiore disoccupazione), i costi sociali a lungo termine per non farlo sono maggiori“. Riteniamo infatti che il 2% di inflazione sia molto meglio del 4% per il consumatore e l’investitore medio. E questo perché l’inflazione erode il potere d’acquisto del reddito. Se l’inflazione dovesse persistere al 4%, il valore della busta paga (o il potere d’acquisto del reddito generato da un portafoglio obbligazionario) si dimezzerebbe in soli 17 anni, rispetto ai 35 anni con un tasso del 2%. Per compensare le perdite dovute all’inflazione, sarebbe necessario essere pagati molto di più e creare rendimenti di portafoglio più elevati.

Stranamente, gli investitori obbligazionari che fanno il tifo per la Fed affinché alzi il suo obiettivo di inflazione sembrano disposti a barattare un minor numero di rialzi dei tassi (e rendimenti totali obbligazionari potenzialmente migliori) nel breve periodo, con una maggiore erosione del potere d’acquisto, aspettative di inflazione più elevate e, quindi, tassi d’interesse più alti nel lungo periodo: un cattivo affare, a nostro avviso. Attualmente le aspettative di inflazione implicite nel mercato, un elemento fondamentale per la costruzione dei tassi di interesse a lungo termine, si aggirano intorno al 2%. Se la Fed si accontentasse invece di un’inflazione del 3-4%, le aspettative di inflazione e i tassi di interesse dovrebbero di conseguenza adeguarsi. Vale la pena notare che il 2% non è un obiettivo arbitrario. Al contrario, il 2% è all’incirca il tasso medio annuo dell’inflazione core PCE nel periodo che abbraccia la Fed moderna, ovvero dal 1993 in poi, e che comprende il regime di inflation targeting. Periodo soprannominato “la Grande Moderazione” e caratterizzato da un minor numero di flessioni del ciclo economico e da migliori risultati macroeconomici.

Dove ci porta tutto questo? Con il tasso di disoccupazione allo stesso livello di quando la Fed ha iniziato la sua campagna di rialzi nel marzo scorso (3,6%), una crescita che continua ad attestarsi intorno al 2% nella prima metà dell’anno e un’inflazione di fondo ben al di sopra dell’obiettivo della Fed, riteniamo che la banca centrale non abbia finito di aumentare i tassi di interesse. Prevediamo un altro rialzo dei tassi di 25 punti base in autunno, ammettendo che potrebbe arrivare prima in base ai dati economici delle prossime otto settimane. E poiché l’economia rimane solida dopo oltre 500 punti base di rialzi dei tassi, è prematuro dire che la Fed si è spinta troppo oltre. Le condizioni finanziarie si sono allentate nel 2023. Se l’inflazione non si placa o accelera nuovamente nella seconda metà dell’anno, la Fed non vorrà rimanere “ferma alla stazione”, per citare Waller. Infine, è inverosimile aspettarsi una modifica dell’obiettivo del 2% della Fed in tempi brevi, né vorremmo vederla.

Questo materiale è stato approvato da Payden & Rygel Global Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito, e da Payden Global SIM S.p.A., società di investimento autorizzata e regolamentata dalla CONSOB italiana.

Questo articolo ha uno scopo puramente illustrativo e non è da intendersi come consulenza fiscale, legale o finanziaria professionale. Vi invitiamo a rivolgervi al vostro consulente fiscale, legale e finanziario per esaminare la vostra situazione specifica. Le dichiarazioni e le opinioni qui riportate sono aggiornate alla data del presente documento e sono soggette a modifiche senza preavviso. Inoltre, le opinioni espresse in questo articolo non sono necessariamente indicative dell’opinione di Payden & Rygel. Questo materiale non può essere riprodotto o distribuito senza l’autorizzazione scritta di Payden & Rygel.

Payden & Rygel

Con oltre 148 miliardi di dollari in gestione, Payden & Rygel è leader nella gestione del risparmio gestito e annovera tra i suoi clienti banche centrali, fondi pensione, imprese di assicurazione, università, banche private e fondazioni di varia natura. Società di gestione indipendente e non quotata, Payden & Rygel ha sede a Los Angeles con uffici a Boston e hub di gestione a Londra e a Milano.