A cura di Marco Piersimoni, Senior Investment Manager di Pictet Asset Management

La Cina si presenta oggi come la grande delusione rispetto all’euforia di inizio anno causata dalle riaperture post lockdown. Quello che manca è la vera svolta del settore immobiliare e, più in generale, quale considerazione abbia la crescita economica tra le varie priorità dell’amministrazione del governo di Xi Jinping. Il rallentamento cui stiamo assistendo non è solo dovuto alla fine degli effetti di trascinamento di inizio anno: a nostro avviso ha radici molto più profonde nella storia moderna della Cina degli ultimi 20 anni, dove per buona parte c’è stato uno strutturale accumulo di debito (il cui picco più recente è riconducibile al 2018). Anche se su questo fronte il peggio dovrebbe essere alle spalle, le sue conseguenze rendono più complesse le prospettive di breve termine, perché, essendo lo snodo concentrato sul settore immobiliare, solo un intervento molto più corposo a livello centrale può accelerarne la guarigione.

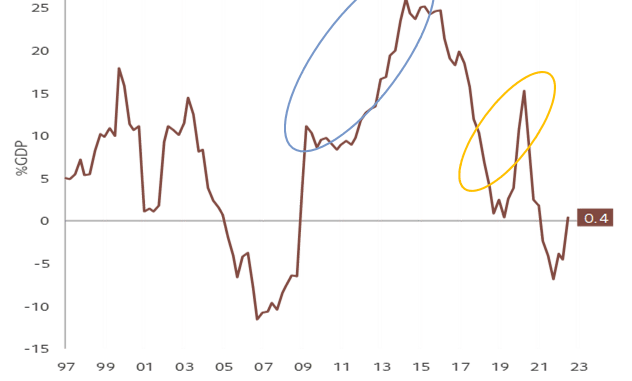

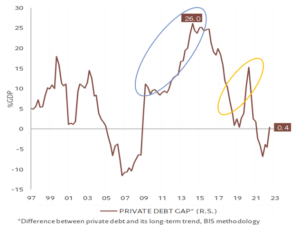

La vera domanda da porsi è la seguente: le dinamiche economiche cinesi odierne stanno ricalcando quanto visto in Giappone dopo lo scoppio della bolla degli anni Ottanta? Abbiamo infatti visto mettersi in atto delle dinamiche preoccupanti che, per molti, possono ricordare le decadi perse in Giappone a partire dagli anni ’90. In particolare, meritano attenzione alcune dinamiche: la prima va sotto il nome di balancesheet recession, una recessione causata dall’eccesso di debito del settore privato e che può sfociare in un contesto recessivo caratterizzato dalla diminuzione dei prezzi delle attività finanziarie ed immobiliari, dalla contrazione di consumi ed investimenti e, infine, una deflazione. Inoltre, l’eccesso di debito può provocare fallimenti degli attori economici, portando con sé sofferenze bancarie e contrazione del credito, anche questa potentemente deflazionistica. Infine, vi è la possibilità che si verifichi una trappola della liquidità: l’eccesso di debito genera vendite forzate delle attività finanziarie e una preferenza per la liquidità. È innegabile, dunque, che la Cina risenta oggi delle distorsioni legate al monte di debito accumulato: l’eccesso di debito privato rispetto al trend storico ha toccato un picco attorno al 2018-2019 (l’ultima volta che successe era nel periodo 2012-2013).

Cina, eccesso di debito privato rispetto al trend (%GDP)

Fonte: Pictet Asset Management, CEIC, Refinitv

Dalle nostre analisi condotte su 50 Paesi è emerso che, in una fase di ‘costruzione’ dell’eccesso di debito, i Paesi tendono a registrare un livello di crescita superiore a quello fisiologico. Tuttavia, preso il punto zero come il momento in cui si è raggiunto l’eccesso di debito e calcolata la crescita nei sette anni successivi, il peso dell’indebitamento arriva mediamente a costare -1,4 punti percentuali di crescita all’anno. In Cina, tale situazione risulta essere straordinariamente amplificata, con un sacrificio di crescita arrivato a costare dieci anni fa il 4% l’anno e che ora rischia di posizionarsi al -2,5%. Ma si registrano anche movimenti positivi: i bilanci delle famiglie cinesi si stanno sistemando, la percentuale della scomposizione della ricchezza detenuta in immobili sta diminuendo e si registra un aumento contestuale della ricchezza in asset finanziari. Il vero problema della Cina, al momento, resta ancora il settore immobiliare, che potrà essere rimediato solo con un risoluto intervento statale. Ciò che non va dimenticato, quando si parla della Cina, è che tutto quanto può essere organizzato a livello centrale (ad esempio il credito) tende ad avere dinamiche meno drammatiche che in molti altri casi.

Il Gruppo Pictet

Fondato a Ginevra nel 1805, il Gruppo Pictet è uno dei principali gestori patrimoniali e del risparmio indipendenti in Europa. Con un patrimonio gestito e amministrato che ammonta a circa 637 miliardi di euro al 31 marzo 2023, il Gruppo è controllato e gestito da otto soci e mantiene gli stessi principi di titolarità e successione in essere fin dalla fondazione. Il Gruppo Pictet, con oltre 5.300 dipendenti, ha il suo quartier generale a Ginevra e altre sedi nei seguenti centri finanziari: Amsterdam, Barcellona, Basilea, Bruxelles, Dubai, Francoforte, Hong Kong, Londra, Losanna, Lussemburgo, Madrid, Milano, Montreal, Monaco di Baviera, Nassau, New York, Osaka, Parigi, Principato di Monaco, Roma, Shanghai, Singapore, Stoccarda, Taipei, Tel Aviv, Tokyo, Torino, Verona e Zurigo. Pictet Asset Management (“Pictet AM”) comprende tutte le controllate e le divisioni del Gruppo Pictet che svolgono attività di asset management e gestione fondi istituzionali. Fra i principali clienti si annoverano alcuni dei maggiori fondi pensione, fondi sovrani e istituti finanziari a livello mondiale.