A cura di Steven Bell, Chief Economist EMEA di Columbia Threadneedle Investments

Nel corso del 2024 dovremmo assistere a una forte riduzione dei tassi da parte delle banche centrali, con un notevole sollievo per consumatori, imprese, mercati finanziari e governi, ancora scossi da due anni di forti rialzi. L’adozione di una politica monetaria aggressiva da parte delle banche centrali è stata dettata dall’incapacità di comprendere l’entità e la persistenza delle pressioni inflazionistiche dopo le chiusure forzate del Covid-19. Infatti, se durante la pandemia i tassi di interesse erano a zero o quasi, i primi due punti percentuali di inasprimento sono serviti soltanto a togliere il piede dall’acceleratore. Tuttavia, l’inflazione è aumentata più rapidamente del previsto.

La buona notizia è che le banche centrali stanno riuscendo a tenere sotto controllo l’inflazione senza incorrere in una recessione. Infatti, sebbene la crescita sia piuttosto debole in Europa, il tasso di disoccupazione rimane basso, mentre gli Stati Uniti non hanno subito alcun rallentamento economico. Alcuni la definiscono una “disinflazione immacolata” ed è una delle tante peculiarità della recente stagione economica. Per diversi mesi, le banche centrali di Europa, Regno Unito e Stati Uniti hanno stabilizzato le loro politiche monetarie. Sebbene abbiano dichiarato di voler mantenere i tassi elevati per un periodo prolungato, restando pronte a rialzarli se necessario, i mercati prevedono un taglio dei tassi complessivo di oltre 1 punto percentuale entro la fine del 2024. In considerazione di ciò, le speculazioni riguardano chi taglierà per primo e quando.

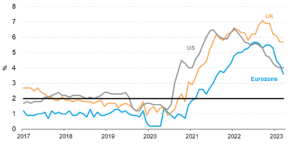

Fig.1 L’inflazione core si abbassa, rimanendo al di sopra del target

Alla luce di quanto detto, riteniamo che i tagli dei tassi inizieranno in primavera e saranno ancora più consistenti di quelli attualmente previsti dal mercato. Tuttavia, le banche centrali vogliono essere certe che l’inflazione si stia effettivamente avvicinando in modo sostenuto ai rispettivi obiettivi del 2%, prima di prendere in considerazione possibili ribassi. Gli Stati Uniti sono al momento più vicini a questo scenario, considerando che l’inflazione CPI nominale è oggi al 3%, sebbene l’inflazione di fondo sia più alta, sta comunque scendendo rapidamente. Inoltre, il deflatore della spesa per consumi, una delle misure principali utilizzate dalla Fed, si attesa su livelli ancora più bassi. Allo stesso modo, l’inflazione salariale è scesa ed è solo leggermente superiore al tasso compatibile con un’inflazione dei prezzi del 2%. Assistiamo, dunque, ad un trend inverso della tradizionale spirale in cui salari e prezzi si inseguono sempre più in alto. In questo scenario, tutti si chiedono dove si assesteranno i tassi, tuttavia nessuno, compresa la stessa banca centrale, lo sa con certezza, ma il 2-3% è un’ipotesi ragionevole. Si tratta di una percentuale molto più bassa rispetto ai tassi attuali, che superano il 5%. È probabile, tuttavia, che gli Stati Uniti taglieranno i tassi in modo graduale e con cautela.

Per quanto riguarda le proiezioni sui tassi di interesse nell’Eurozona sono necessarie maggiori previsioni, che tuttavia comportano una certo grado di incertezza. Sebbene l’inflazione salariale nell’Eurozona sia solo di poco superiore a quella registrata negli Stati Uniti, gli ultimi dati mostrano un’accelerazione. Puntualizziamo, però, che di recente l’inflazione reale è diminuita rapidamente e la tornata salariale chiave che si terrà all’inizio del 2024 dovrebbe vedere un forte calo dei premi. Di conseguenza, i pareri sono concordi sul dire che la BCE e la Fed si allineeranno su tempistiche ed entità dei tagli. Nel Regno Unito, infine, l’incertezza è più grande a causa di un’inflazione più alta e a un livello di inflazione salariale ancora maggiore. Tuttavia, di recente abbiamo assistito ad una riduzione significativa dei tassi mese su mese, che pur si attestano elevati su base annua. Pertanto, anche la Banca d’Inghilterra potrebbe allinearsi con Bce e Fed ma è probabile che sarà l’ultima ad effettuare il primo taglio.

A proposito di Columbia Threadneedle Investments

Columbia Threadneedle Investments è un gruppo di asset management leader a livello globale, che gestisce EUR 554 miliardi[1] per conto di clienti individuali, istituzionali e corporate in tutto il mondo.Ci avvaliamo delle competenze di oltre 2500 collaboratori, tra cui più di 650 professionisti dell’investimento operanti nel Nord America, in Europa e Asia[2]. Offriamo ai nostri clienti un’ampia gamma di strategie incentrate su azioni, obbligazioni e strumenti alternativi, nonché competenze specializzate nell’investimento responsabile e una suite completa di soluzioni.Columbia Threadneedle Investments è il gruppo globale di asset management di Ameriprise Financial, Inc. (NYSE:AMP), uno dei principali fornitori statunitensi di servizi finanziari. In quanto parte di Ameriprise, beneficiamo del sostegno di una grande società di servizi finanziari diversificata e adeguatamente patrimonializzata.